El saldo de la cartera a 30 de noviembre refleja un aumento de un 5,72 % sobre el saldo a 31 de octubre. Descontando la aportación mensual de 600 € la variación es de 4,11 %. Desde el 31 de diciembre de 2018, descontando las aportaciones mensuales realizadas, el retorno total es de 28,80 %.

Dividendos cobrados

Los dividendos brutos que hemos percibido en el mes de noviembre de 2019 (104,76 $) representan un 28,65 % más que en el mismo mes del año anterior (81,43 $). Vuelvo a insistir en lo que he dicho en otras ocasiones: estos porcentajes representan grandes variaciones en pequeños números y hay que tomarlos como lo que son, la señal de que seguimos dando pequeños pasos en la dirección que marca nuestro plan.

En el siguiente gráfico figura la evolución de los dividendos entre enero y noviembre en los cinco ejercicios que han transcurrido desde el inicio del proyecto.

Candidatos a la compra del mes de noviembre

En la entrada del mes pasado ya anuncié la compra del mes de noviembre, que había resultado ser Coca-Cola a 52 $. No es un gran precio, pero KO nunca tiene un gran precio, salvo en recesiones, y no quería seguir aumentando el tamaño del resto de las posiciones dejando atrás esta (de momento están también sin estrenarse Realty Income y Procter & Gamble, pero es que me parecen todavía caras; supongo que al final entraré con el precio que tengan, pero voy a esperar un poco más).

En esta entrada vamos a ir a la lista CCC y a cribar las acciones que cumplen los criterios que más habitualmente hemos utilizado:

En la entrada del mes pasado ya anuncié la compra del mes de noviembre, que había resultado ser Coca-Cola a 52 $. No es un gran precio, pero KO nunca tiene un gran precio, salvo en recesiones, y no quería seguir aumentando el tamaño del resto de las posiciones dejando atrás esta (de momento están también sin estrenarse Realty Income y Procter & Gamble, pero es que me parecen todavía caras; supongo que al final entraré con el precio que tengan, pero voy a esperar un poco más).

En esta entrada vamos a ir a la lista CCC y a cribar las acciones que cumplen los criterios que más habitualmente hemos utilizado:

- Incremento consecutivo del dividendo mayor o igual a 10 años.

- Calificación de riesgo crediticio BBB+ o superior.

- EPS payout < 75 %

- Capitalización > 10.000 millones de dólares.

- Incremento anual del dividendo > 5 % en los últimos 1, 3, 5 y 10 años.

- Chowder (suma de la rentabilidad por dividendo y el crecimiento anual del dividendo en los últimos 5 años) > 12 %.

- Crecimiento anual previsto del dividendo > 5 % en los próximos 4 años.

- Precio actual inferior a la media entre máximo y mínimo de 52 semanas, con el objetivo de que, si no compramos la acción al precio más bajo, al menos no la compremos al precio más alto.

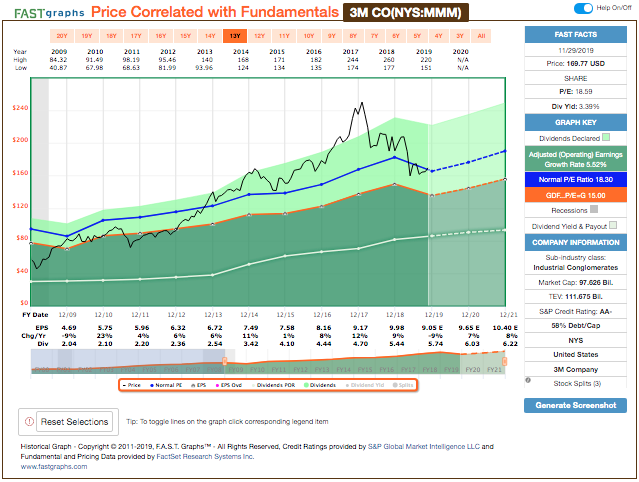

Con estos criterios de cribado, el filtro nos devuelve solo una compañía, 3M, una empresa que nos gusta, pero cuyo tamaño de posición es uno de los más importantes de la cartera. Además, su cotización está alrededor de lo que Morningstar (tres estrellas) y la imagen de FastGraphs considerarían su precio justo.

Valores centrales que no tenemos en cartera

El REIT Realty Income posee, gestiona y alquila más de 5.000 propiedades en Estados Unidos y Puerto Rico. Opera una cartera diversificada de propiedades que incluye instalaciones comerciales, de fabricación y distribución. No hubiera estado mal comprarla en febrero de 2018, al final de cuyo mes cotizaba con un precio inferior a 50 $ y una relación P/AFFO menor de 16.

Ahora no sirve de nada lamentarse por las nieves de antaño. Morningstar considera que la acción está sobrevalorada (dos estrellas) y nos toca esperar mejor ocasión. A 60 $ ofrecería una rentabilidad de 4,50 %, para lo que su precio tendría que caer más de un 20 %.

La compañía de consumo defensivo Procter & Gamble comercializa sus productos en todo el mundo a través de distintos canales de venta (hipermercados, tiendas minoristas, clubes de venta, supermercados y grandes almacenes). La última vez que cotizó con una relación P/E inferior a 15 fue en el año 2010 y ahora su relación es de 26.

Morningstar también considera que la acción está sobrevalorada (dos estrellas) y nosotros nos resistimos a comprar a estos precios.

Valores centrales con un tamaño incompleto de posición

Si un tamaño completo de posición en nuestra cartera está en torno a 1.500 $ en estos momentos, la clasificación de los valores centrales de menor a mayor cantidad es la siguiente:

Coca-Cola es una compañía de bebidas sin alcohol que fabrica una amplia variedad de marcas de bebidas carbonatadas y no carbonatadas, como Coca-Cola, Diet Coke, Fanta, Sprite, Minute Maid, Powerade y Dasani, entre otras. La compramos el mes pasado a 52 $ y en estos momentos se cambia a 53,40 $, en lo que Morningstar considera que está dentro del 10 % de su precio justo. En la imagen de FastGraphs se aprecia la prima de calidad que prácticamente siempre hay que pagar por esta compañía y que ahora es, si cabe, mayor.

La empresa de servicios públicos de gas y electricidad Fortis presta servicio a clientes en Canadá, los Estados Unidos y el Caribe. Heredamos esta empresa después de que adquiriese ITC Holdings, que teníamos en cartera, y dado que es una empresa canadiense, los dividendos que percibimos sufren la variación de la cotización del par USDCAD. Morningstar considera que la acción está valorada alrededor de su justo precio, aunque la imagen de FastGraphs (que corresponde a la acción que cotiza en CAD en la bolsa de Toronto) no la muestra como especialmente atractiva.

Philip Morris International es una compañía que fabrica y vende cigarrillos y otros productos de tabaco en mercados fuera de los Estados Unidos de América. Morningstar la ve como una acción infravalorada (cuatro estrellas) mientras que en la imagen de FastGraphs la acción parece cotizar alrededor de su precio justo.

Dominion Energy es una empresa que se dedica a la producción y transporte de energía. Opera por medio de tres segmentos, Dominion Virginia Power, Dominion Energy y Dominion Generation. Morningstar la ve adecuadamente valorada (tres estrellas) y en la imagen de FastGraphs no parece una ganga, desde luego. Cuidado con comprar compañías de servicios públicos a relaciones P/E exigentes porque se trata de empresas con un lento crecimiento de los beneficios (3,01 % anual en los últimos diez años).

Colgate-Palmolive es una empresa de productos para el consumidor tales como cuidado bucodental, cuidado personal, productos para el hogar y alimentación para mascotas. Aunque su precio se ha reducido un 11,24 % desde máximos de 52 semanas, Morningstar tampoco cree que su valoración vaya más allá de cotizar alrededor de su precio justo (tres estrellas). En la imagen de FastGraphs el precio está, como casi siempre, cotizando con esa prima de calidad de las grandes empresas.

La compañía integrada de petróleo y gas Exxon Mobil se dedica a la exploración y producción de petróleo y gas natural, además de a la fabricación, transporte y venta de petróleo, gas natural y productos derivados del petróleo. Infravalorada para Morningstar (cuatro estrellas) y difícil de evaluar como compañía cíclica en la imagen de FastGraphs. Está cotizando solo un 5,4 % por encima de sus mínimos de 52 semanas y si alguien conoce el futuro del petróleo y el gas natural, por favor que me lo diga.

Visa es una compañía tecnológica de pagos que permite a los consumidores, negocios, bancos y gobiernos utilizar una moneda digital fiable y segura. Siempre sobrevalorada (dos estrellas Morningstar) y siempre subiendo, nunca parece buen momento para entrar y, sin embargo, nunca defrauda.

Lo dicho para Dominion Energy vale igual para Southern Co, compañía que se dedica a la generación de electricidad. Cuidado con comprar compañías de servicios públicos a relaciones P/E exigentes porque se trata de empresas con un lento crecimiento de los beneficios (2,49 % anual en los últimos diez años en el caso de Southern Co): Pagar un alto precio puede suponer bajos rendimientos durante años. Morningstar la considera sobrevalorada (dos estrellas) y la imagen de FastGraphs habla por sí misma.

Finalmente, PepsiCo es una compañía de bebidas, aperitivos y alimentación que se dedica a la fabricación, comercialización, distribución y venta de estos productos en más de 200 países y territorios. Morningstar juzga que PepsiCo está cotizando alrededor de su precio justo (tres estrellas), pero en la imagen de FastGraphs el precio de la acción no parece estar alejado de ese rango más de lo que viene siendo habitual en esta y en otras empresas de calidad.

Solo Philip Morris y 3M parecen ofrecer un precio atractivo. Antes de revisar los gráficos para realizar la entrada me inclinaba por Colgate como acción que había bajado sensiblemente desde máximos (en esos momentos su precio andaba por 65 $). Otra opción es simplemente comprar Fortis como acción de menor valor en la cartera. ¿Ha ampliado capital para que un inversor institucional estadounidense compre 500 millones de dólares canadienses en acciones a un precio de 52,15 CAD (al cambio 39,27 USD, mientras que Fortis cotizaba a 39,87 USD en la apertura del día del anuncio) amén de otra operación por valor de 600 millones de dólares canadienses? Bueno, podemos decir que es la siguiente en la lista y ya está. Veremos qué decidimos, en cualquier caso suerte a todos en un año en el que todos habremos tenido buenos resultados.

Valores centrales que no tenemos en cartera

El REIT Realty Income posee, gestiona y alquila más de 5.000 propiedades en Estados Unidos y Puerto Rico. Opera una cartera diversificada de propiedades que incluye instalaciones comerciales, de fabricación y distribución. No hubiera estado mal comprarla en febrero de 2018, al final de cuyo mes cotizaba con un precio inferior a 50 $ y una relación P/AFFO menor de 16.

La compañía de consumo defensivo Procter & Gamble comercializa sus productos en todo el mundo a través de distintos canales de venta (hipermercados, tiendas minoristas, clubes de venta, supermercados y grandes almacenes). La última vez que cotizó con una relación P/E inferior a 15 fue en el año 2010 y ahora su relación es de 26.

Morningstar también considera que la acción está sobrevalorada (dos estrellas) y nosotros nos resistimos a comprar a estos precios.

Valores centrales con un tamaño incompleto de posición

Si un tamaño completo de posición en nuestra cartera está en torno a 1.500 $ en estos momentos, la clasificación de los valores centrales de menor a mayor cantidad es la siguiente:

- Coca-Cola 801,00 $

- Fortis 1.250,88 $

- Philip Morris International 1.326,88 $

- Dominion Energy 1.412,87 $

- Colgate-Palmolive 1.424,22 $

- Exxon Mobil 1.430,73 $

- Visa 1.476,08 $

- Southern Co 1.487,76 $

- PepsiCo 1.494,13 $

Coca-Cola es una compañía de bebidas sin alcohol que fabrica una amplia variedad de marcas de bebidas carbonatadas y no carbonatadas, como Coca-Cola, Diet Coke, Fanta, Sprite, Minute Maid, Powerade y Dasani, entre otras. La compramos el mes pasado a 52 $ y en estos momentos se cambia a 53,40 $, en lo que Morningstar considera que está dentro del 10 % de su precio justo. En la imagen de FastGraphs se aprecia la prima de calidad que prácticamente siempre hay que pagar por esta compañía y que ahora es, si cabe, mayor.

La empresa de servicios públicos de gas y electricidad Fortis presta servicio a clientes en Canadá, los Estados Unidos y el Caribe. Heredamos esta empresa después de que adquiriese ITC Holdings, que teníamos en cartera, y dado que es una empresa canadiense, los dividendos que percibimos sufren la variación de la cotización del par USDCAD. Morningstar considera que la acción está valorada alrededor de su justo precio, aunque la imagen de FastGraphs (que corresponde a la acción que cotiza en CAD en la bolsa de Toronto) no la muestra como especialmente atractiva.

Philip Morris International es una compañía que fabrica y vende cigarrillos y otros productos de tabaco en mercados fuera de los Estados Unidos de América. Morningstar la ve como una acción infravalorada (cuatro estrellas) mientras que en la imagen de FastGraphs la acción parece cotizar alrededor de su precio justo.

Dominion Energy es una empresa que se dedica a la producción y transporte de energía. Opera por medio de tres segmentos, Dominion Virginia Power, Dominion Energy y Dominion Generation. Morningstar la ve adecuadamente valorada (tres estrellas) y en la imagen de FastGraphs no parece una ganga, desde luego. Cuidado con comprar compañías de servicios públicos a relaciones P/E exigentes porque se trata de empresas con un lento crecimiento de los beneficios (3,01 % anual en los últimos diez años).

Colgate-Palmolive es una empresa de productos para el consumidor tales como cuidado bucodental, cuidado personal, productos para el hogar y alimentación para mascotas. Aunque su precio se ha reducido un 11,24 % desde máximos de 52 semanas, Morningstar tampoco cree que su valoración vaya más allá de cotizar alrededor de su precio justo (tres estrellas). En la imagen de FastGraphs el precio está, como casi siempre, cotizando con esa prima de calidad de las grandes empresas.

La compañía integrada de petróleo y gas Exxon Mobil se dedica a la exploración y producción de petróleo y gas natural, además de a la fabricación, transporte y venta de petróleo, gas natural y productos derivados del petróleo. Infravalorada para Morningstar (cuatro estrellas) y difícil de evaluar como compañía cíclica en la imagen de FastGraphs. Está cotizando solo un 5,4 % por encima de sus mínimos de 52 semanas y si alguien conoce el futuro del petróleo y el gas natural, por favor que me lo diga.

Visa es una compañía tecnológica de pagos que permite a los consumidores, negocios, bancos y gobiernos utilizar una moneda digital fiable y segura. Siempre sobrevalorada (dos estrellas Morningstar) y siempre subiendo, nunca parece buen momento para entrar y, sin embargo, nunca defrauda.

Lo dicho para Dominion Energy vale igual para Southern Co, compañía que se dedica a la generación de electricidad. Cuidado con comprar compañías de servicios públicos a relaciones P/E exigentes porque se trata de empresas con un lento crecimiento de los beneficios (2,49 % anual en los últimos diez años en el caso de Southern Co): Pagar un alto precio puede suponer bajos rendimientos durante años. Morningstar la considera sobrevalorada (dos estrellas) y la imagen de FastGraphs habla por sí misma.

Finalmente, PepsiCo es una compañía de bebidas, aperitivos y alimentación que se dedica a la fabricación, comercialización, distribución y venta de estos productos en más de 200 países y territorios. Morningstar juzga que PepsiCo está cotizando alrededor de su precio justo (tres estrellas), pero en la imagen de FastGraphs el precio de la acción no parece estar alejado de ese rango más de lo que viene siendo habitual en esta y en otras empresas de calidad.

Solo Philip Morris y 3M parecen ofrecer un precio atractivo. Antes de revisar los gráficos para realizar la entrada me inclinaba por Colgate como acción que había bajado sensiblemente desde máximos (en esos momentos su precio andaba por 65 $). Otra opción es simplemente comprar Fortis como acción de menor valor en la cartera. ¿Ha ampliado capital para que un inversor institucional estadounidense compre 500 millones de dólares canadienses en acciones a un precio de 52,15 CAD (al cambio 39,27 USD, mientras que Fortis cotizaba a 39,87 USD en la apertura del día del anuncio) amén de otra operación por valor de 600 millones de dólares canadienses? Bueno, podemos decir que es la siguiente en la lista y ya está. Veremos qué decidimos, en cualquier caso suerte a todos en un año en el que todos habremos tenido buenos resultados.

Hola,

ResponderEliminarPagas la suscripción de 15 dolares al mes de fastgraph??

Hola BCartera,

ResponderEliminarsí, pago una suscripción, pero de 9,95 $ al mes (creo que es porque me mantuvieron el precio que tenía).

Dudé en su día si mantenerlo, y no creo que sea algo imprescindible, pero al final lo mantuve.

Saludos