El modelo de negocio

Omega Healthcare Investors opera en régimen triple neto, lo que quiere decir que es la empresa a la que le alquila (por entre 5 y 15 años habitualmente) los centros SNF y ALF la que paga el impuesto de bienes inmuebles, el seguro del edificio y el mantenimiento de la propiedad, además por supuesto del alquiler, por lo que Omega no tiene riesgo de explotación. En 2014, Omega se fusionó con Aviv REIT, creando el REIT cotizado más grande en Estados Unidos dedicado a SNF. La compañía posee 932 centros (90 % aproximadamente son SNF, el 10 % restante son ALF) localizados en 42 estados (Estados Unidos) y en Reino Unido, alquilados a 83 empresas y con alrededor de 8.000 millones de dólares de inversiones inmobiliarias.

Omega tiene una cartera diversificada de inquilinos, pues no hay ninguna empresa que sea responsable de más del 10 % de la renta total.

Omega percibe alquileres fijos de las empresas a las que les alquila los centros SNF y ALF, con aumentos anuales. En la actualidad no tiene ningún contrato de alquiler que finalice antes de 2020. Las empresas inquilinas reciben sus ingresos por medio de reembolsos de Medicare, Medicaid y pago por servicios privados. Medicare y Medicaid son dos programas del gobierno americano creados en 1965 para dar asistencia sanitaria a grupos específicos de población. Aunque son dos programas diferentes, ambos son gestionados por Centers for Medicare and Medicaid Services (CMMS), una división del Departamento de Salud. Medicare es un programa de seguros de salud que atiende a 57 millones de personas. El programa ha tenido en este año un presupuesto de alrededor de 580.000 millones de dólares. Medicaid es un programa de salud y bienestar para población con bajos ingresos que atiende a 73 millones de personas y que tiene unos costes de alrededor de 530.000 millones de dólares. Los dos programas juntos, Medicare y Medicaid, representaron en 2014 el 17,5 % del presupuesto del gobierno federal.

Hasta ahora Medicare pagaba una tarifa por servicio prestado ("fee-for-service"), pero dado que los fondos son limitados y hay que hacer un buen uso de ellos, el futuro es que CMMS vincule los pagos a la consecución de objetivos tales como la reducción de la estancia para tratar de reducir el coste o medidas que indiquen una mejor calidad de la asistencia (úlceras por presión, caídas, infecciones, etc.). Esto podría suponer menos ingresos para las empresas inquilinas y finalmente menos dinero para Omega.

La perspectiva de los reembolsos parece estable, pues Medicare aumentó un 2,4 % la tarifa por servicio prestado en octubre de 2016, mientras que las tarifas de Medicaid se espera que aumenten ligeramente en promedio (en unos estados más que en otros, incluso en alguno podría bajar). Sin embargo, existe la incertidumbre política que lleva meses afectando a todo el sector salud.

La cuenta de pérdidas y ganancias de la empresa

En los últimos cinco años, los ingresos de Omega han crecido a un ritmo anual del 26,3 %. Los beneficios en un REIT se suelen expresar como fondos ajustados de operaciones (AFFO), más que como beneficio neto, pues a éste hay que añadirle depreciación, amortización y otros conceptos derivados del hecho de que las propiedades inmobiliarias suelen aumentar su valor con el tiempo. AFFO es una medida que no se incluye dentro de los principios de contabilidad generalmente aceptados. Los AFFO han aumentado un 25,9 % anual en los últimos cinco años.

Pese al aumento en el número de acciones, el AFFO por acción ha aumentado un 10,4 % anual, mientras que el dividendo ha crecido a un ritmo ligeramente inferior, 8,9 %. El payout del dividendo respecto al AFFO se ha mantenido por debajo del 80 % en los últimos cuatro ejercicios.

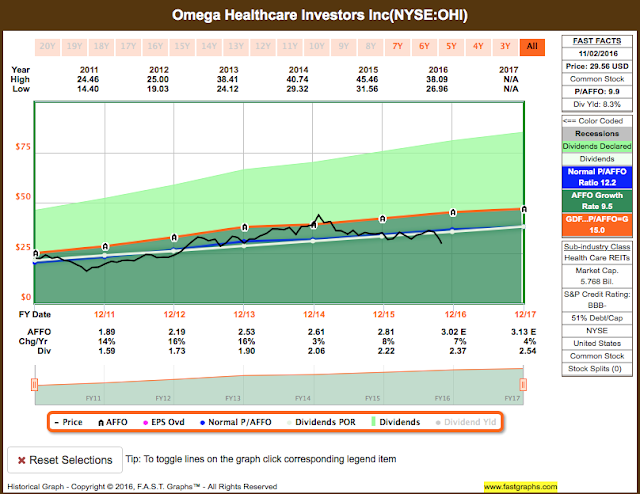

Sin embargo, hasta aquí tenemos una idea del pasado de la compañía y a nosotros lo que nos interesa es el futuro. La previsión de beneficios de la empresa en los dos próximos años aparece en la siguiente imagen de FastGraphs.

Un 7 % de crecimiento de los beneficios en 2016 y un 4 % en 2017 son las previsiones de los analistas. El precio debería seguir a los beneficios. Ahora bien, ¿cuánto de fiables son las previsiones? En el caso de Omega, mucho. Los beneficios anunciados por la empresa no sólo no decepcionaron, sino que batieron en la mitad de las ocasiones las previsiones realizadas con un año de antelación y nunca decepcionaron las previsiones realizadas con dos años de antelación.

La prueba del euro

¿En cuánto dinero es capaz de convertir la empresa un dólar que invierte? Para poder decir que la empresa crea valor para el accionista, al menos debería convertir un dólar en algo más que un dólar. Cada dólar que pide prestado a sus accionistas (fondos propios) o a los bonistas (deuda) tiene un coste, el coste medio ponderado del capital (weighted average cost of capital, WACC), que depende de la proporción de dinero que solicita a unos o a otros. El dinero en el que convierte la inversión se mide por el retorno sobre el capital invertido (return on invested capital, ROIC). Cuanto mayor sea la diferencia entre WACC y ROIC mayor valor crea la empresa para el accionista.

La retribución al accionista

Nuestra estrategia de inversión se basa en comprar acciones que no sólo abonan dividendos, sino que los aumentan cada año. En estos momentos la rentabilidad que ofrece Omega es de un 8,3 %, pero lleva aumentando sus dividendos de forma ininterrumpida en los últimos 14 años a un buen ritmo: alrededor de un 10,9 % anual en los últimos cinco años.

Deuda y calificación crediticiaUn 7 % de crecimiento de los beneficios en 2016 y un 4 % en 2017 son las previsiones de los analistas. El precio debería seguir a los beneficios. Ahora bien, ¿cuánto de fiables son las previsiones? En el caso de Omega, mucho. Los beneficios anunciados por la empresa no sólo no decepcionaron, sino que batieron en la mitad de las ocasiones las previsiones realizadas con un año de antelación y nunca decepcionaron las previsiones realizadas con dos años de antelación.

La prueba del euro

¿En cuánto dinero es capaz de convertir la empresa un dólar que invierte? Para poder decir que la empresa crea valor para el accionista, al menos debería convertir un dólar en algo más que un dólar. Cada dólar que pide prestado a sus accionistas (fondos propios) o a los bonistas (deuda) tiene un coste, el coste medio ponderado del capital (weighted average cost of capital, WACC), que depende de la proporción de dinero que solicita a unos o a otros. El dinero en el que convierte la inversión se mide por el retorno sobre el capital invertido (return on invested capital, ROIC). Cuanto mayor sea la diferencia entre WACC y ROIC mayor valor crea la empresa para el accionista.

Como vemos en la imagen anterior, el ROIC ha sido superior al WACC en todos los ejercicios salvo en 2013. Actualmente Omega paga el dinero con el que se financia a un 5,75 % y obtiene una rentabilidad sobre el capital invertido de un 7,15 %.

La retribución al accionista

Nuestra estrategia de inversión se basa en comprar acciones que no sólo abonan dividendos, sino que los aumentan cada año. En estos momentos la rentabilidad que ofrece Omega es de un 8,3 %, pero lleva aumentando sus dividendos de forma ininterrumpida en los últimos 14 años a un buen ritmo: alrededor de un 10,9 % anual en los últimos cinco años.

El dividendo de Omega no sólo ha aumentado cada año de los últimos 14 años, sino que además lo ha hecho en los últimos 17 trimestres.

En los REIT el valor de los fondos disponibles para distribución (Funds available for distribution, FAD) representa el flujo de caja para accionistas e inversores.

La deuda de Omega Healthcare Investors ha ido creciendo pareja a sus fondos propios, de manera que en la actualidad la compañía se financia casi tanto con deuda como con recursos propios.

Valoración

Cuando vemos el gráfico de FastGraphs incluyendo el precio, tenemos una idea de la valoración de la compañía. En estos momentos Omega cotiza con una relación P/AFFO de 9,9 y está claramente en zona de infravaloración.

Una compra a estos niveles obtendría una revalorización de un 39,08 % desde ahora al 31 de diciembre de 2017 (32,87 % anualizado), si mantuviese la relación P/AFFO 12,2 habitual en la serie histórica. El precio se apreciaría hasta 38,19 $ (29,19 % de aumento) que, sumados a los dividendos previstos de 2,92 $, daría un retorno total de 11,55 $

Morningstar no valora la empresa por lo que tampoco podemos emplear la clasificación de David Van Knapp. No obstante, la imagen de FastGraphs es suficientemente elocuente.

Conclusión

Omega Healthcare Investors es la empresa líder del mercado americano en instalaciones SNF (centros sanitarios de cuidados intermedios a los que son derivados desde los hospitales aquellos pacientes que no están todavía en condiciones de irse a casa). Omega ofrece un historial de 14 años de incremento consecutivo del dividendo, un aumento anual cercano al 11 % en los últimos cinco años y una rentabilidad en estos momentos de un 8,3 %. Los problemas a los que se enfrenta son variados: incertidumbre polític sobre el modo de reembolso desde Medicare y Medicaid, investigación a empresas que son inquilinos de Omega (por ejemplo, Genesis) y subida de tipos de interés por parte de la Fed, que está penalizando a todos los REITs. Una rentabilidad por dividendo tan alta indica el alto riesgo que el mercado le asigna a la empresa y nos hace recordar los casos de otras empresas castigadas hasta que tuvieron que suprimir o recortar el dividendo. Nosotros entramos en el valor en mayo de 2015 a un precio de $ y ayer aumentamos la posición con 20 acciones más a un precio de 29,97 $. Las 36 acciones que tenemos en estos momentos nos abonarán en el año 2017 la cantidad de 87,84 $ brutos, lo que representa en la actualidad casi un 22 % de los 403,71 $ que está previsto que, a día de hoy, cobremos el próximo año.

Nota: No soy un profesional de las finanzas y todo lo que está expresado aquí son las opiniones de un diletante basadas en las cifras de la empresa. En ningún caso se deben tomar como una recomendación de compra, venta o mantenimiento del valor. Antes de invertir tu dinero, investiga por ti mismo o ponte en manos de profesionales. Suerte a todos.

No hay comentarios:

Publicar un comentario